משכנתא בשנת 2025, זו לא עוד קניה…

ההודעה של בנק ישראל מהיום 21.8.2013

יוגבלו משכנתאות בריבית משתנה, החזר חודשי עד 50% מההכנסה, ייאסרו משכנתאות מעל 30 שנה

בנוסף ציטוט של מר ארז כהן יו”ר לשכת שמאי המקרקעין לשעבר במקביל להודעת בנק ישראל

העלייה המסחררת במחירי הדיור מצריכה בממוצע משכנתא בהיקף של קרוב למיליון שקל (!) למשק בית, זאת לעומת כחצי מיליון שקל בלבד לפני 5 שנים; ובנוסף לכל הריבית הנמוכה מהווה ‘מלכודת דבש’. ברגע שהריבית תעלה, יעמדו רבבות משקי בית בפני סכנה אמיתית של חוסר יכולת להחזיר את המשכנתא, עובדה שתשפיע משמעותית על שוק הדיור בפרט ועל הפעילות הכלכלית במשק הישראלי בכלל. על הממשלה לנקוט מיידית צעדים על מנת למנוע תרחיש אפוקליפטי זה!.

ועכשיו לאחר שהפחדתי אתכם 🙂 אתחיל עם ההסבר…

כולכם יודעים מהי משכנתא ואיך בכלל לקחת אותה ?

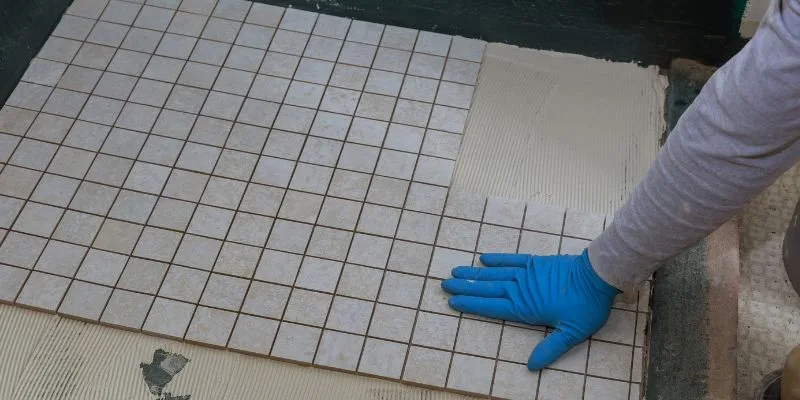

משכנתא לבנייה מחולקת למספר שלבים ושונה מלקיחת משכנתא לדירה למשל , משכנתא לבנייה מתבצעת בשלבים כשכל שלב יש מעקב של שמאי של הבנק בהתאם להתקדמות שלכם בבנייה ולכן חשוב מאוד התכנון התקציבי.

בסוף כל שלב צריך להביא את השמאי של הבנק שיעריך את המבנה ואז לפי ההערכה הבנק מאשר עוד % מסויים מהמשכנתה ,כמובן, שכל זימון של שמאי עולה כסף והוא מגיע מספר פעמים במהלך הבנייה.לקיחת המשכנתא זו אחת העסקאות הכי חשובות שתעשו בחיים אז תעשו לי טובה ולא תקלו ראש בזה גם אם זה מעכב אתכם בהתחלת הבנייה.

בכל מקרה לא סתם הבנק בודק שהחזר ההלוואה שלכם לא יעלה על 25% מהסכום נטו שאתם מרוויחים ביחד, אל תקחו מעבר לכך במיוחד אם אתם מתכננים את הרחבת המשפחה.

מהי בכלל משכנתא?

כיום במדינת ישראל יש 1.2 מיליון משכנאות כשמהמשכנתא הממוצעת היא כ800000 שקלים ממוצע ל25 שנה.

משכנתא היא שעבוד של הנכס שלכם כבטוחה להחזרת ההלוואה ארוכת הטווח שתיקחו.

בבואכם לקחת משכנתא אתם קודם צריכים לדעת כמה סכום אתם בכלל צריכים ? (ביצעתם כבר תכנון תקציבי?)

יש לכם כבר שטח או שאתם לוקחים משכנתא גם לקניית השטח ?

בניגוד לרכישת דירה או בית פרטי ששם אתם יודעים בדיוק לכמה כסף אתם זקוקים , בבנייה קל מאוד “להישאר עם המכנסיים למטה” עקב כך שתכנון תקציבי לא נכון ,הפרזה בקניית חומרי הגמר ישאירו אתכם בעצם עם בית כמעט גמור ובלי כסף… אין עוול גדול מזה ושלא לדבר על בלתי מתוכנן בבנייה שגם שם צריך לשים 50000 בצד רק בשביל זה.

אז אני כותב בהנחה שכולכם החכמתם ע”י קריאה באתר ובכלל בכל נושא התכנון התקציבי ואתם הגעתם לסכום שאתם זקוקים ,כאן אני מסביר לכם על אופן לקיחת המשכנתא.

ממליץ לכם לבקר בפורום תפוז למשכנתאות ולהחכים שם בכל נושא לקיחת המשכנתא , לצערי לא מעט בונים ובכלל קונים פרטיים לא מייחסים חשיבות לידע שבו אתם חייבים לקחת אתכם כשאתם הולכים לבנק.

תזכרו שבמשכנתא לבנייה הבנקים מחשבים את שווי הנכס למשכנתא כשווי האמיתי ולא לפי הערכת השמאי כלומר הם מקזזים את הרווח היזמי מהפרויקט , למשל אם קניתם שטח במיליון ובניתם בעוד מיליון , לאחר הערכת שמאי התקבל שווי נכס נגיד לדוגמא שווי של 3 מיליון ,שווי הנכס עבור המשכנתא שלכם לא יהיה 3 מיליון אלא 2 מיליון.

למה זה חשוב ?

אם הבנק מאפשר קבלת מימון של עד 60% מערך הנכס אז תסכימו איתי ש60% מ2 מיליון הם ממש לא 60% מ3 מיליון…!

אז שוב אני חוזר על השאלה מהי משכנתא???

משכנתא זו בעצם הלוואה שמורכבת כמו כל הלוואה רגילה מקרן (תכלס סך כל הכסף שהלוואתם מהבנק) וריבית (“בכמה “קניתם” את ההלוואה) , אם לקחתם 500 אלף והחזרתם לבנק 700 אז קרן ההלוואה שלכם היא 500000 והיא עלתה לכם 200 אלף שקל.

עכשיו , הקרן שלכם יכולה להיות צמודה למדד (מדד זהו שיטה לחישוב מדד יוקר המחיה בישראל שמפורסם כל 15 לחודש והוא מה שמשפיע ישירות על תשלומי המשכנתא של כולנו). או לא צמודה למדד .

מדד – זהו הדבר הכי גרוע למשכנתא שלנו!!! זהו מחיר הכסף שלנו!

לדוגמא דלק – ב2002 ליטר דלק עלה בערך 3.8 שקלים , היום כמה ? 7.5 שקלים , כלומר נניח שמכונית ממוצעת מיכל דלק הוא 40 ליטר אז ב2002 מילנו מיכל ב148 שקלים , היום אותם 148 שקלים שווים לנו בדיוק חצי כי עם אותם 148 שקלים אנו ממלאים רק 20 ליטר ולא 40 !

כן , נכון , המשכורת לא עלתה לנו מאז לרובנו…. וזו הבעיה הקשה של יוקר במחיה בארץ!!!

החישוב של שיטת התשלום של הקרן והריבית לבנק גם כן משתנה (כן , כן , לא הכל פשוט בחיים 🙂 )

קרן שווה – שטיה טובה יותר משפיצר. בשיטה זו אתם משלמים את הקרן והריבית כאורך חודשי ההלוואה , כלומר כל חודש אתם משלמים את החלק היחסי מהקרן שלכם ואת הריבית , הריבית מחושבת עפ”י ערך הקרן בתחילת החודש , הערך של תשלום הריבית יורד כל חודש בחודשו בהתאם עקב כך שהוא מחושב מערך הקרן שגם יורדת כל חודש. (שיטה טובה אך לא מתאפשרת תמיד)

שיטת שפיצר – השיטה הנפוצה יותר עקב כך שבהתחלה משלמים יחסית החזרים נמוכים יותר משיטת קרן שווה אך בניגוד לקרן שווה כאן ככל שהחודשים חולפים ההחזר ע”ח הקרן יהיה גבוה יותר וההחזר ע”ח ריבית יקטן.

החלק של הריבית גם לו יש כמה סעיפים:

ריבית פריים – זוהי הריבית שבנק ישראל מפרסם כל חודש + 1.5% וזוהי הריבית הבסיסית שבה הבנקים משתמשים עבור מתן ההלואות שלהם , למשל אם אתם לוקחים הלוואה רגילה מהבנק נגיד של 20000 שקלים והפקידה אומרת לכם

“כן , בשמחה , ההלוואה מאושרת , בריבית של פריים + 6 ” ,אז מה אתם עונים לה אתם יודעים ?

“שאחותך תשלם כאלו ריביות!!!” 🙂

בקיצור זה אומר שהיא מחשבת עפ”י ריבית הפריים של בנק ישראל שלצורך הדוגמא נגיד שהיא 2% אז זה אומר שהיא תחשב לכם החזרת הלוואה של 8% ריבית (שזה הרבה!)

בעבר לפני מספר שנים מועטות ריבית בנק ישראל היתה כה גבוהה שלעיתים אף זה היה מספר דו-סיפרתי, כך שאפילו המערכת הבנקאית לא הציעו את המסלול הזה. ( ראו קישור https://www.michale.co.il/ftvrbpr.htm)

כיום הריבית מאוד נמוכה (כיום, ריבית בנק ישראל היא 1% , + הבנק שמוסיף 1.5% סה”כ ריבית הפריים היא 2.5%) מה שהופך את מסלול הפריים כה אטרקטיבי,

יתרון נוסף, שניתן בכל רגע נתון “לחסל” את הלוואת הפריים ללא קנס.

דרך אגב הפנסיה שלנו צמודה לאותה ריבית הפריים כך שמצד אחד אם היא עולה הרווחנו מכיוון הפניסה אך אכלנו אותה מבחינת ההחזר החודשי אז תסתכלו על כל התמונה… ותחלקו סיכונים

אז באיזה מסלול בוחרים?

דרך אגב בגלל הריביות הנמוכות כיום של בנק ישראל נוצר מצב שחלק מאוד גבוה מסך המשכנתא נילקח בריבית זו , מה שאמנם מסדר ללווים ריביות נמוכות והחזרים נמוכים , אך מצד שני מגדיל את הסיכון שהריביות יעלו עקב אינפלציה במשק.

עקב כך בנק ישראל הגביל את הבנקים במתן הלוואה הזו למקסימום 1/3 מסך המשכנתא של הלווים.

חשוב לציין שהנגיד האמריקני הצהיר שבסוף 2014 הוא מעלה את הריבית, והאמריקנים בניגוד אלינו, עושים את מה שהם מצהירים, לכן תצפו שהריבית בעוד שנה תעלה ותגרור אחריה עלייה בריבית הפריים. וכשריבית הפריים עולה זה לא נעים, ההחזרים הופכים להיות גבוהים.

לכן המסקנה,שכיום המסלול הכי אטרקטיבי הוא המסלול שמשלב חלק יחסי גבוה מסך המשכנתא של “ריבית קבועה לא צמודה למדד” בשילוב של מסלולים אחרים ,כך שההחזר הוא קבוע לכל אורך החזר ההלוואה ואתם מפזרים את הסיכונים בתיק המשכנתא ושל העלייה הצפויה בריבית – מכיוון שהבנק לא פראייר ומעוניין להרוויח (המסלול הזה כיום יקר יותר מייתר המסלולים (4%-5%)) , אז א’-הוא לא מציע את המסלול מיוזמתו, ב’-הוא מגביל את החלק היחסי של המסלול מכלל ההלוואה.לכן, שניגשים לבנק לא מגיעים ואומרים “שלום אני צריך 500,000 משכנתא” , אלא “שלום אני צריך 100,000 בפריים, 200,000 משתנה כל X שנים, ו-300,000 ריבית קבועה לא צמודה למדד (לדוגמא), מה הריבית שאת יכולה להביא לי על כל מסלול?, בקיצור, להיות מגובשים על המסלול!

כל משכנתא ניתן לבנות משבעה מסלולים שונים…

הריבית (מסלולים) שהבנק לוקח – גם שם יש חלוקה :

ריבית משתנה צמודת מדד – ריבית שמשתנה כל זמן מסויים שהבנק קובע(בדרך כלל 5 שנים) שבה תוכלו לפרוע אותה ללא עמלת פרעון מוקדם.

ריבית קבועה צמודת מדד – ריבית אשר צמודה למדד במשק ומושפעת בהתאם להחלטות נגיד בנק ישראל (סיכון)

ריבית קבועה לא צמודת מדד – ריבית קבועה לא צמודה כך שמדובר בתשלום קבוע לאורך כל תקופת ההלואה.

שתי הראשונות נחשבות כגרועות ושווה שתקחו אותם על אחוז קטן מהמשכנתא…

יש גם את נושא הקנסות ….

מה קנס?

נניח שלקחתם מסלול מסוים של משכנתא בריבית של 6% ואתם רוצים להחזיר את הכסף של המסלול , אז אתם באים לבנק ואומרים לו “חביבי , סגור לי את המסלול,קח את יתרת הכסף וסגור לי את המסלול…” אבל לצערכם ריבית השוק כרגע היא 4% אז הבנק אומר לכם “חברים את נותנים לי כסף כדי ש”אמכור” אותו במחיר יותר זול? ולכן אני קונס אתכם”.

ישנם עוד חלוקות אך אלו הפופלאריים.

סיפור אישי קטן , כשרציתי לקחת משכנתא וזה קרה בערך בשלב סיום השלד (לקחתי משכנתא רק לגמר) הלכתי קודם כל לבנק , במקרה שלי זה היה בנק הפועלים בחדרה , קיבלה את פניי פקידת המשכנתאות בשם חווה , בחורה מקסימה שישבה איתי על כל התהליך הראשוני , במקביל אלי הלך מכר שלי גם לקחת משכנתא (פחות או יותר אותו סכום ).

בקיצור הכנתי את עצמי לסוג מסויים של “כאב ראש” אבל ככל שתהיו חכמים יותר ותנהל את המשא ומתן מול הבנקים בתבונה כך תחסכו לא מעט כסף.

שתבינו שהבנק הוא לא הפרטנר המושלם בשבילכם וקיים ניגוד אינטרסנים בינכם לבינו .

מה שמעניין את הבנק הוא שקודם כל תהיה לכם יכולת החזר ושהBDI שלכם תקין (אין החזר שיקים , אין חריגות חשבון וכ”ו…) , הון עצמי מינמלי של 25% מערך הנכס וזהו… מה שיהיה בעתיד לגבי הריביות זו כבר בעיה שלכם ולכן חשוב שתבנו תמהיל נכון.

שתבינו שהבנק הוא כמו חנות , מוכר מוצר שזהו המשכנתא והוא רוצה להרוויח על המוצר הזה כמה שיותר…

אז התיישבתי אצל חווה בנינוחות , פינקה אותי בקפה טוב , הבהרתי לה שאני בשלב סיום שלד וברצוני לקחת משכנתא לשלב הגמר בלבד.

“טוב , תביא לי מסמכים” היא אומרת לי …

“או… על זה רציתי לדבר איתך 🙂 ” , איזה מסמכים ? יש לי שלושה קלסרים מלאים…! 🙂

ביקשתי ממנה להכין לי תמהיל (מסלולי משכנתא) של המשכנתא שלי.

חווה הכינה לי על דף פשוט סוג של הצעת מחיר של ריביות שהיא יכולה לתת לי

אז ההצעה היתה כך:

1/3 מסלול פריים בריבית של פריים מינוס 0.95 ו2/3 במסלול צמוד מדד בריבית מסויימת (אני כרגע בזמן הכתיבה ממש לא זוכר במדוייק אבל זה היה סביב ה1.9 ). חישבה לי החזר מסויים לכל חלק , לשני המסלולים ל-15 ו-20 שנה בהתאמה יצא לי בערך 3100 שקלים החזר חודשי.

על פניו , מי שלא מבין חושב שאחלה , מסתכלים רק על ריביות , משווים מול בנקים אחרים וזהו , לוקחים את הבנק הזול ביותר , אז שתדעו שזו טעות!!!! התמהיל שאתם מקבלים הוא לא פחות חשוב מסך הריביות שקיבלתם ויש לו תפקיד משמעותי בהחזר החודשי שלכם ובפיזור הסיכונים שלכם לעתיד כחלק מהתערבות של בנק ישראל בריביות במשק.

ביצוע תמהיל נכון יחסוך לכם לא מעט כסף (כמובן שביחד עם ריביות טובות).

בכל מקרה חשוב שתבנו את התמהיל על סמך יכולת ההחזר שלכם ,

ממליץ לכם כשלב ראשוני להיכנס לאתר הזה : https://www.mashkantaoptimalit.com/

בכל מקרה אמרתי לה שאבדוק בבנקים אחרים ואחזור אליה.

חשוב שתזכירו זאת לפקידה בבנק שאתם במקביל בודקים עם עוד שלושה בנקים במקביל!

אז לאחר שהלכתי לבנק טפחות,דיסקונט ולאומי , השוואתי בין ההצעות השונות , התמקחתי עם כל בנק על הריביות שהוא נותן ,לבסוף באותו זמן בנה”פ היה הזול ביותר. חשוב לומר שבכל זמן נתון קיים בנק אחר שנותן את ההצעות האטרקטיביות בשוק.

אז לאחר שקיבלתי את הריביות חזרתי לחווה היקרה להמשך משא ומתן לבניית התמהיל.

כרגיל אני מצלם כל דבר והיא קיבלתה בהפתעה את התמונה שצילמתי (כן, כמעט חטפתי סטירה… 🙂 )

אז הגעתי , התיישבתי וניסינו לבנות תמהיל נכון עם הריביות הסופיות שהיא נתנה לי.

לפני הפגישה איתה עבדכם הנאמן עשה חקר שוק , קראתי בפורומים של תפוז במהלך כל הדרך ,אחי היקר הפנה אותי בנוסף לחבר טוב שלו בשם יואב איבזון שהוא מלווה זוגות למשכנתאות , ליווה אותי טלפונית בכל תמהיל שבנק הפועלים הציע לי , עזר לי ובנה לי תמהיל מצוין שנבדק ע”י יועץ משכנתאות חינמי שהקצו לי מהעבודה שלי.

את התמהיל שהוא בנה לי ביקשתי מבנק הפועלים לבנות לי יחד עם הריביות. (המון תודה יואב!!!)

התמהיל היה כך: 1/3 בריבית פריים מינוס 0.95 , 20% צמודת מדד של 1.62 ו47% בריבית לא צמודת מדד של 3.9% , את כל ההלוואה פרסתי ל10 שנים למעט הפריים שפרסתי ל30 שנה (אסגור אותה בקרוב מאוד).

הערה חשובה:

- ככל שתתאמצו לקצר (לא על חשבון החיים השוטפים שלכם) את משך זמן ההלוואה כך יקטנו תשלומי הריבית העתידיים.

- ככל שתקטינו את אחוז המימון שאתה לוקחים מהבנק כך תוכלו לקבל ריביות יותר אטרקטיביות מהבנק.

שילוב של השניים יאפשר לכם להנות מריביות מעולות ובכך לחסוך עשרות אלפי שקלים ואף מאות למשך זמן ההלואה (הקצר יחסית)

לאחר בניית התמהיל התקשרתי אליו להתייעצות , המשפט הראשון שלו היה “אתה לא רציני! נו , אז מה אתה עוד עושה בעבודה ? תחתום היום! ”

המכר שלקח איתי באותו זמן את המשכנתא קיבל את התמהיל הבא : 1/3 בריבית פריים מינוס 0.9 והשאר בריבית צמודת מדד של 2.25.

מה ההבדלים ?

- אני חשוף פחות לסיכונים – רוב המשכנתא שלי בריבית קבועה לא צמודת מדד.

- הריבית צמודת המדד שלו גבוהה ביותר מחצי אחוז שלאורך זמן זה המון.

- התמהיל שלו לא טוב וללא מחשבה מוקדמת , הוא ישלם הרבה יותר ממני בסיכום הכללי.

מה שאני בא לומר לכם חברים זה שתשקיעו מחשבה , זמן , התייעצויות רבות לפני שאתם לוקחים משכנתא , זו עסקה מספיק חשובה כדי שתשקיעו בה את המקסימום.

אני לא אומר שהמסלול שלי מושלם ויכול להיות שאם הייתי הולך לחברת ליווי הייתי מקבל מסלול יותר טוב אבל מה שאני מבא לומר הוא שתשקיעו מחשבה רבה על המסלול שלכם ותנהלו משא ומתן מול הבנק.

מאוד קל לנו בתור צרכנים להתווכח על 20 שקלים בחודש מול ספק האינטרנט שלנו או ספק הסלולר שלנו אבל מול הבנק אנו מוותרים , למה? בגלל חוסר ידע ובגלל היחס שלנו לכסף (ראו סרטון תחת דף “עלויות בנייה”) , אז צאו , תלמדו , תתייעצו ותחזרו לבנק עם ידע.

טוב , אז לאחר שאתם כבר קיבלתם אישור עקרוני מהבנק והחלטתם באיזה בנק לקחת את ההלוואה אז אלו המסמכים שתצטרכו להמציא לבנק כדי שתוכלו לפתוח תיק.

נסח טאבו של השטח

שלושה תלושי משכורות של כל אחד מבני הזוג

היתר בנייה שלכם.

הסכם שיתוף של השטח (במידה וזה דו משפחתי)

גרמושקה חתומה של מינהל מקרקעי ישראל

ללכת לשמאי של הבנק כדי לבצע שמאות של השטח (700 שקלים)

ביצוע הסכם נוטריוני (200 שקלים)

פתיחת תיק משכנתא (1200 שקלים) , הערה: נתון למשא ומתן שלכם מול הבנק ! אני קיבלתי לבסוף בחינם…

לאחר המצאת כל המסמכים שצריך אתם מקבלים את ההמחאה המקוללת שבגינה תצטרכו לראות כל חודש בחודשו את העו”ש שלכם יורד בX כסף כל חודש….

כמה מילים על משכנתא לבנייה עצמית:

בבניה עצמית ניתן מימון בהתאם לאבני דרך בפרויקט שעליהם מחליטים בתחילת הדרך עם אישור המשכנתא,בדרך כלל הקרקע מהווה את ההון העצמי ובטח גם הבנק ידרוש הון עצמי נוסף מעבר לקרקע.

את היתר הבנק מעביר בהתאם להתקדמות הבנייה שלכם ומסלולי ההלוואה יהיו תואמים בהתאם למועד לקיחת ההלוואה.

די פשוט במקרה של קרקע פרטית.

העניין קצת מסתבך אם אתם מתעדים לבנות בהרחבות בקיבוצים ומושבים, מדוע? מכיוון שלא כל הבנקים מעמידים אשראי להרחבה בקיבוצים/מושבים וזאת בשל מורכבות הרישום. רישום הזכויות מורכבת יותר מאחר שבדרך כלל הקיבוצים/מושבים מעוניינים כי רישום הקרקעות יישאר על שמם ולפעמים גם אין לקיבוץ או המושב את היכולת להפריד את רישום היחידות האלו מכלל קבוצת השטחים של אותו קיבוץ/מושב וזאת כנראה עקב כך שהבנקים שעבודו את כל אדמותיו לטובת גורם אחר.מכאן, ברור שבעניין זה הבנק יהיה חייב לראות את כל מסמכי ההתקשרות ואופן רישום הזכויות שלכם לצורך בדיקה והבטחת האינטרס שלו(תזכרו שהבנק בסך הכל חייב להבטיח את עצמו מולכם ומול הקיבוץ/המושב) .כמו כן, צריך להבין איזה בטחון מתכוון הקיבוץ להעמיד לטובתכם.

תשימו לב חברים יקרים במקרה כזה כשקיבוץ/מושב מבצע הרחבה ,לאור המורכבות הכרוכה בכך, והקושי עם רישום הקרקע שלכם בדרך כלל ימליצו לכם לקבל מימון באמצעות בנק מסוים אשר איתו כבר הסתיימו ההליכים בדבר אופן רישום השעבוד והעמדת האשראי לטובת רוכשים אחרים.

בכל מקרה ממליץ במקרה של הרחבות להתייעץ עם עורך דין מטעמכם לגבי כל ההליך של רישום השטח והליך שעבוד הנכס מול הבנקים.

זהו בגדול , לאחר שקיבלתם את ההלוואה נשאר לכם להיות סופר אחראיים בנוגע לכסף שאתם מוציאים ולהיות מודעים לכל הסיכונים שבפרויקט הבנייה שזה אומר לשלם רק לאחר שקיבלתם את המוצר/עבודה לשביעות רצונכם!!!

עוד משהו קטן – כשאתם לוקחים הצעה מסניף מסויים לא משנה איזה בנק אז יכול להיות שסניף אחר של אותו בנק ייתן לכם הצעה אטרקטיבית יותר כיוון שכל סניף עובד לפי יעדים אישיים שלו ובמידה והוא לא עמד ביעדים באותו חודש הוא ירצה אתכם יותר ולכן ייתן לכם ריביות טובות יותר.

מקווה ששפכתי טיפת אור על נושא המשכנתא.

ניתן למלא עשרות דפים בנושא המשכנתא וממליץ לכל אחד להיכנס לפורומים ולקרוא המון לקראת לקיחת המשכנתא שלכם.

תבונה שלכם שווה חיסכון של לא מעט כסף.

בהצלחה !!!

(ותודה לחווה מבנה”פ חדרה שסבלה אותי 🙂 )

בנתיים כיף לדעת שיש לי שתי משכנתאות שוטפות , אחת בראשון לחודש לבנק והשנייה ב-20 לחודש לגן ( תאומים)

אין יותר “תענוג” מזה… 🙂